Her er de dyreste og billigste pensionsselskaber

Ingen forfatter

Peter Nyholm

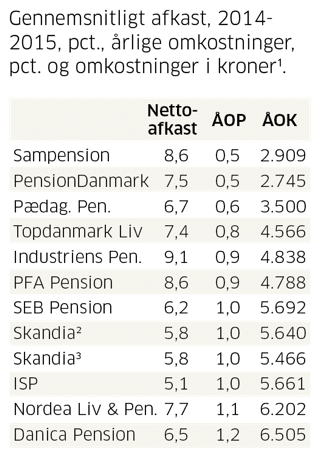

Journalist på Inside BusinessDet kan være afgørende for levestandarden for pensionister, om de har valgt et veldrevet eller et mindre veldrevet pensionsselskab. Forskellene er store, og der er ikke samklang mellem høje omkostninger og gode afkast. Sådan ser billedet ud i en sammenligning af priser og afkast i en analyse med tal fra Fakta om Pension, som erhvervsmediet InsideBusiness har foretaget.

Værst ser det ud for Danske Banks pensionsselskab, Danica. Ikke blot humper koncernen derudad med et nettoafkast efter investeringsomkostninger på 6,5 pct. fra 2014 til 2016. Danica er også den dyreste aktør i sammenligningen med en ÅOP (årlige omkostninger i procent) på 1,2. Mere end dobbelt op i forhold til Sampension, som har den billigste ÅOP på 0,5 pct.

Investeringsdirektør Jesper Langmack fra Danica påpeger, at koncernen arbejder intenst for at ændre billedet på investeringssiden, som allerede er bedre i både 2016 og 2017:

”Vi har fra 2014 og fremefter øget vores allokering markant til dyrere aktiver som ejendomme og alternative investeringer. Desuden har vi sparet omkostninger og insourcet en række eksterne aktie- og obligationsforvaltere, så vores investeringsomkostninger er faldet. Så kunderne får nu både de bedre investeringsaktiver og lidt lavere omkostninger,” siger han.

Ifølge Jesper Langmack lider Danica stadig under, at årene 2014-2015 investeringsmæssigt ikke var godkendt for pensionsselskabet. Sidenhen har Danica headhuntet netop Jesper Langmack, som før sad hos PFA. Og den slags tiltag er med til at rykke selskabet i den rigtige retning, bemærker pensionsekspert Søren Andersen fra Fpension:

”Danica har jo fået vendt deres afkast, så de det seneste år til halvandet er blevet mere konkurrencedygtige. Vi ser generelt nu, at de store kommercielle selskaber forøger deres produktudbud og tilbyder mere rådgivning og fleksibilitet. Det betyder, at de koster lidt mere.”

Blandt de kommercielle spillere ligger både PFA og Nordea Liv & Pension med gode afkast i den bedste del af markedet, mens SEB og Skandia ligger i den dårlige ende. Til gengæld er de så billigere end både PFA og Danica. Højdespringerne er Sampension og Industriens Pension, der klarer sig rigtig godt målt på nettoafkastet efter investeringsomkostninger. Se figur 1.

De dyreste og billigste pensionsselskaber

Figur 1 | Forstør Luk

Note1: Pensionsopsparere mellem 40-55 år, markeds- rente. Opsparing: 500.000 kroner. Indbetaling om året: 30.000-80.000 kroner.

Note2: Nye kunder.

Note3: Eksisterende kunder.

Kilde: Fakta om Pension.

Men det betyder dog ikke, at træerne vokser ind i himlen for ikkekommercielle pensionsselskaber, fortsætter Søren Andersen. For man skal ikke nødvendigvis tage priserne fra Fakta om Pension for pålydende i alle sammenhænge:

”Det er klart, at der i store firmaaftaler findes rabatter, der ikke tages højde for i de beregninger.”

Duksen er billigst og stærk på afkast

Duksen i opgørelsen er Sampension, som er det billigste selskab og de sidste tre år har leveret det næsthøjeste nettoafkast på 8,6 pct. efter Industriens Pensions 9,1 pct. Samtidig har Sampension bevæget sig ud på det kommercielle marked og har vundet kunder som KMD, Sportmaster og en række mindre firmapensionsordninger. Det vil man blive med – og omkostningsniveauet kan få stor betydning for evnen til at vinde kunder, understreger Sampensions direktør Hasse Jørgensen:

”Et vigtigt salgsargument for os er de lave omkostninger, og der er vi ret stabile, for vi kommer til at være på samme niveau i 2017. I modsætning til hvad nogle tror, er vi både digitalt og med rådgivning face to face på niveau med de bedste i markedet.”

I modsætning til to af de dyrere spillere, Nordea Liv & Pension og Danica, er Sampension kundeejet. Fokus er ifølge Hasse Jørgensen på at levere den bedst tænkelige pensionsordning, men samtidig forsøger selskabet at holde medarbejderskaren lavere end de øvrige selskaber i markedet. Hasse Jørgensen erkender, at Sampension kunne tage en væsentlig større del af markedet for firmapensionsordninger, hvis man ville. Men det er ikke uden risiko. For typisk sælges de på grund af meget billige arbejdsskadeforsikringsordninger. Og det segment ønsker Sampension ikke at underbyde:

”Vi ønsker ikke en strategi om at få 10 procent af markedet, selv om vi nok kunne gøre det med vores omkostningsniveau. Problemet er, at der bliver konkurreret rigtig meget på selve forsikringspriserne, der kan komme ned på niveauer, som kan generere underskud i de pågældende selskaber på længere sigt. Det niveau må vi sige nej tak til at deltage i,” konstaterer Hasse Jørgensen.

I den stik modsatte ende af skalaen ligger Pensionskassen ISP, hvor direktør Karin Elbæk Nielsen er alt andet end tilfreds med at være bundprop i sammenligningen, når der måles på nettoafkast. Også målt på ÅOP ligger man dårligt, hvor ISP er det tredjedyreste selskab. Her er man også i gang med en strategisk udvikling af forretningen. Det indebærer for eksempel en outsourcing til AP Pension:

”Bestyrelsen har et strategisk mål om at nedbringe omkostningerne. Derfor har vi eksempelvis omlagt vores investeringsaktiver for at få flere stordriftsfordele. Vi har også valgt en strategi om, at vi ønsker aktivt forvaltede fonde, da vi tror, det giver os en merværdi,” lyder det fra Karin Elbæk Nielsen.

Den bløde mellemvare i sammenligningen er Pædagogernes Pension (PBU) og Topdanmark Liv, der ligger med relativt lave omkostninger og samtidig leverer et rimeligt afkast.